儲かる会社四季報の読み方とは?

株歴30年になる兼業の投資家です。

ブログ主はバリュー株投資家として資産運用しお金を増やす事に命をかけている一般男性です。

この頁ではバリュー投資家の会社四季報の見方についてご紹介していきます。

会社四季報の見方を深堀りすることでファンダメンタルズ分析能力が高くなる事が期待できますね。

私が株式投資に関する情報でお金を払ってるのは会社四季報のみ。(価格2,600円)

という事で私は会社四季報を発売日後すぐに春号、夏号、秋号、冬号と年間で4冊購入しています。

私が株を買う時に

リサーチにかけるウエイトは?

- ファンダメンタルズ分析に60%

- チャート分析に40%

そして、ファンダメンタルズ分析に

必須なのが会社四季報。

私はバリュー投資家なので

会社四季報で何をしたいのかと言うと

会社の実力の割りに株価が安い

いわゆる割安株を探す事。

お宝銘柄探し!

具体的な会社四季報の読み方

会社四季報で具体的に

どの部分を

読んでいるのかというと?

私のおすすめはこちら!

- 時価総額

- 売上高

- 営業利益

- EPS

- PER・PBR

- 自己資本率

- 有利子負債

- 現金同等物

- 営業CF

- 株主

以下の情報は会社四季報だけでは無理なので、その他のツールで確認。

| 項目 | チェックポイント |

|---|---|

| 売上予想 | 増えてるか? |

| お金の流れ | 流動資産>流動負債 |

| 現金同等物 | 毎年順調に増えているか? |

| 配当性向 | 配当性向が高いのは減点 |

時価総額の読み方

時価総額は多ければ良いというものでもない。

超大型株は機関投資家が売買するので個人投資家は不利だと思っている。

個人投資家は中小型株も選択肢に入れた方が良いと思っている派。

資本移動の読み方

公募増資を行っているかどうか。

公募増資を行っている企業は減点対象。

売上高の読み方

会社四季報を毎号購入し、売上予想高をエクセルに入力。

予想売上高の推移を定点観測している。

PERの読み方

PER20倍以下の会社が購入対象。

PER21倍以上の会社は見ない、基本的にスルー。

→バリュー株 PERの目安

自己資本率の見方

自己資本比率はできるだけ高い方が良い。

60%以上?

有利子負債の見方

有利子負債はゼロか、

時価総額の10%未満が好き。

現金同等物の見方

毎年、現金同等物が順調に増えているかどうかを見ている。

営業CFの見方

営業キャッシュフローが黒字かどうかを見ている。

配当金の見方

大事なのは配当金があるかどうか、配当利回りが何%か?ではなく

配当性向が何%なのか?という事。

配当性向は四季報には載ってないので、バフェットコードというサイトで確認。

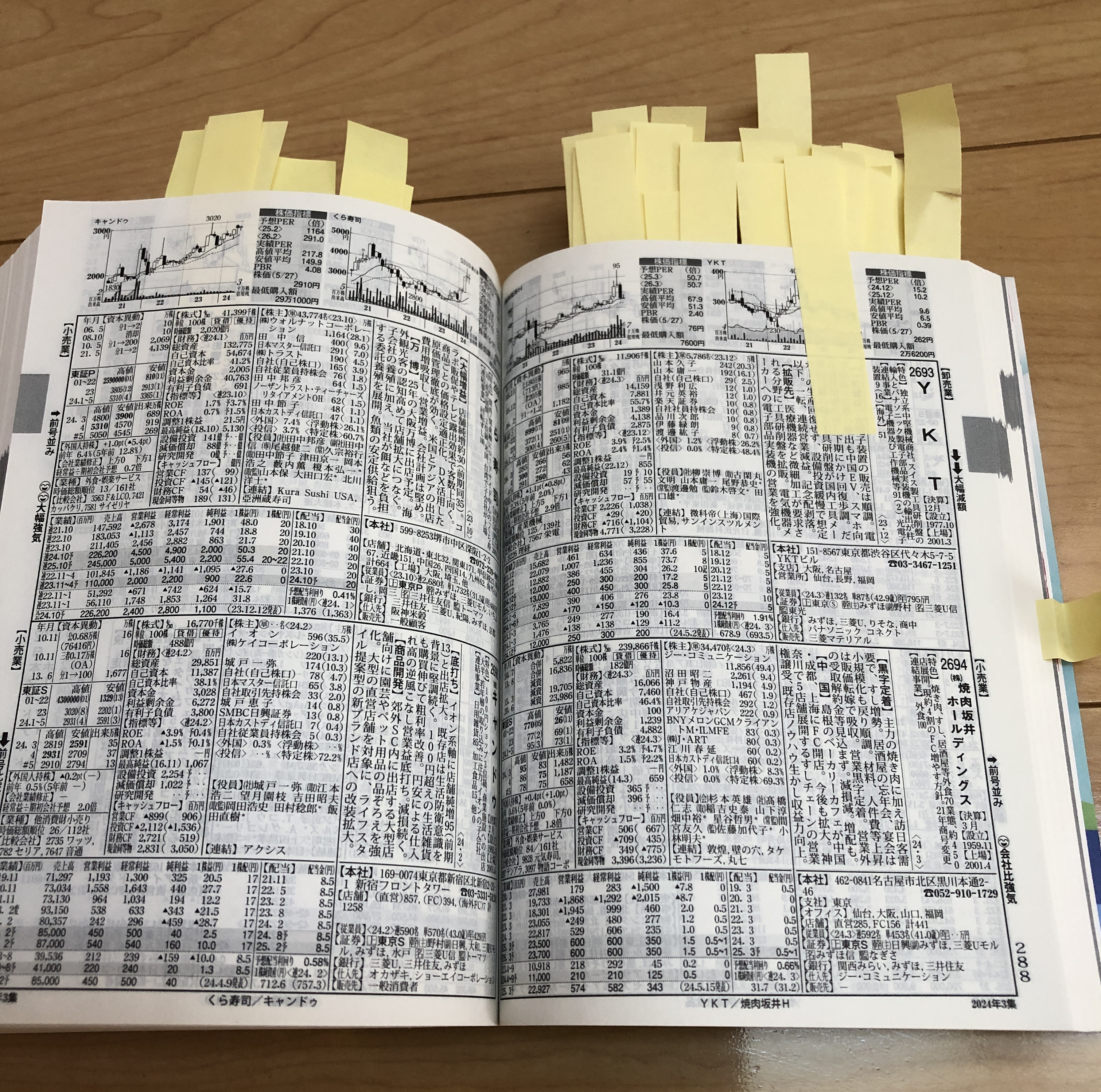

以上の項目で合格ラインだった銘柄のページに付箋を貼っていきます。

会社四季報の

役目はここまで

次の行程で会社四季報でピックアップされた銘柄のチャートをみてテクニカル分析する事によって、ふるいにかけて投資対象銘柄を絞っていきます。

具体的なバリュー株の探し方を別ページでご紹介してます。