投資で一番大切な20の教えの要約・書評

個人的に気に入っている相場本の中では良書と思ってますが、約300ページのボリュームがあって、じっくりと読むのはかなり大変。

そこで株式投資歴20年の私が「投資で一番大切な20の教え」の重要部分をコンパクトに要約、加えて書評を入れていますので相場で勝ちたい方はぜひご覧下さい。

マクロ経済予測に時間を費やすな

マクロ経済の勉強は難しいし、それを強みにできる人はほぼいないので、マクロ情勢の先行はわからんと認識する事。

→つまりマクロ経済予測には、ほぼ価値が無いのでより狭い範囲に特化。

したがって投資家は個別の業界・企業・証券などの「知りうる事」について時間を費やした方が良い。

順張りではなく逆張りを意識

多くの投資家は順張りだが、優れた投資家は逆張りである。

とは言っても逆張りも常に利益をあげられるアプローチではない。

群衆と正反対のポジションを持つだけでは不十分でなぜ群衆が間違っているのか?を理解した上で行わないといけない。

そうする事で自分が間違っているように見える時含み損が生じている時も新年を貫く事ができる。

私:というわけで私も買い方を順張りから逆張りに変更しました。

順張りはメンタル的には楽ですが、逆張りはメンタル的にきついですね。

ただ、利幅は確実に逆張りの方が大きいです。

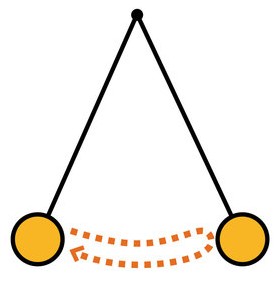

市場の「振り子」の感情に流されるな

振り子の振動は高値を買い、安値で売るように群衆を駆り立てる。

私:「ものすごくわかる。」

私の場合安値に近づくと、恐怖心からか何の理由もないのに無性に損切りしたくなる。

つまり、群衆に加わると悲惨な結果になるわけだ。

極端な状態に抵抗する力を持っている者はまれですが、相場で成功している投資家はほとんどこの資質を持つ。

強気であれ弱気であれ市場トレンドは行き過ぎて、最後の輪に加わった者は痛い目にあう。

冷静さを保つ力を過信してる時、投資家は相場の谷底で過ちを起こす。

自信と決断力を失った投資家は底値で売ってしまう。

その後の相場回復の波に乗る機会を自ら逃す可能性がある。

私:損切りした後の上昇。

何度経験したかわからん(涙)

ただ、相場が難しいのは、行き過ぎた状態が発生したとしても「割安」・「明日値が上がる」とは全く別物で、割安であっても数年に渡ってその状態が続いたり、さらに割安度を強めたりする場合だってある。

絶好のチャンス以外では慎重に行動せよ

売買チャンスについて

良いチャンスは常には無い

→絶好の買い時、売り時はバリュエーションが極端レベルに達した時に訪れる。

売り手が積極的に売ろうとしているモノの中から買うモノを選んだ方が高リターンを生む傾向あり。

仮に、良いチャンスを逃したとしても耐えられない程の痛みは無い。→ 死なないという事

でも数年に1度の売買で満足する人はほとんどいない。

だから、それほど魅力的ではないタイミングで取引する必要もある。

よって、あまり勝ち目がない状況下である事を理解した上で慎重に取引しなければならない。

損失回避(ディフェンス)を重視せよ

ディフェンス型の投資

〇株価が本質的価値を下回った時だけ買う。

〇レバレッジはかけない

〇分散投資をする

儲けと損失回避の両方を追求する事はできない。

→エリスは損失回避に力を入れるべきと言ってる

ディフェンス比を高めたい時

- お気楽かつ無謀な他の投資家の振る舞いに気付く

- リスク高い資産を売る

- キャッシュ比率を高める

- ポートフォリオ全般でディフェンシブ傾向を高める

私がどうやって万年負け組の投資家から勝ち組になれたのか?を以下にまとめました。